Por María de los Milagros Montell

En el primer post de esta serie vimos que cuanto mayor sea el pasivo operativo con relación a la suma de los activos operativos más se estará financiando la compañía con Capital de trabajo.

Ahora bien, ¿podría una empresa generar recursos financieros a través de sus activos operativos? La respuesta la encontraremos luego del análisis de los siguientes indicadores: “Plazo Medio de Cobranzas” y “Días de Stock”.

Comencemos por el análisis del primer indicador: El Plazo Medio de Cobranzas nos revela cuántos son los días promedio que la empresa tarda en convertir en dinero líquido el importe que había financiado a sus clientes. Para calcularlo generalmente se utiliza la siguiente fórmula:

¿Cuál sería un resultado razonable? Para poder responder esta pregunta, en principio se tendría comparar el resultado con un indicador objetivo, como ser: los promedios del sector o de la industria, los promedios históricos de la misma empresa o los promedios presupuestados.

Sin embargo, si el resultado es muy alto la empresa podría estar transitando problemas de incobrabilidad o morosidad. En el otro extremo, si el resultado es muy bajo, podría estar indicando que la política de créditos a los clientes es muy estricta, lo cual probablemente afecte las ventas, además del resultado del periodo, puesto que los clientes se verían desanimados por la restricción en el plazo de pagos.

Luego de haber hecho estas consideraciones, ¿cómo diría usted que una firma puede generar recursos financieros desde los clientes?

La respuesta es simple, lo que debe hacer es reducir el Plazo Medio de Cobranzas, esto es, dándoles a los clientes menos días en promedio para que paguen sus cuentas corrientes. De esta manera, el capital de trabajo se reduce porque en lugar de estar ese dinero en manos de los clientes estará en poder de la empresa para otros fines. Por supuesto que para lograrlo se deberá diseñar una política de comunicación acorde y una combinación adecuada de las variables involucradas, puesto que a ningún cliente le gustaría perder el plazo de financiación que había ganado a través de los años de la relación comercial.

Como el objetivo es la reducción del plazo promedio, tal vez una forma de lograrlo sea a través de la diferenciación de políticas de cobro según el tipo de producto vendido, o bien, a través de la reducción del plazo únicamente en los nuevos clientes incorporados.

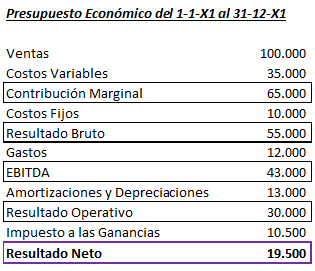

Por ejemplo, supongamos que la empresa “El Modelo S.A.” está preparando el presupuesto para el próximo año y llega al siguiente Presupuesto Económico y Balance Proyectado:

¿Cada cuánto cobrará sus ventas en el año X1? Acudiendo a la fórmula del Plazo Medio de Cobranzas, podemos decir que tarda 109.5 días en promedio.

Ahora bien, ¿podríamos calcular cuánto mejoraría su posición de Caja y Equivalente de Caja, si acelerara las cobranzas unos 15 días en promedio?

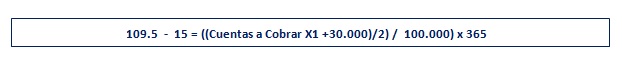

Para poder llegar a una conclusión, lo que tenemos que hacer es volcar los datos en la fórmula, dejando como incógnita el saldo de Cuentas a Cobrar del año X1:

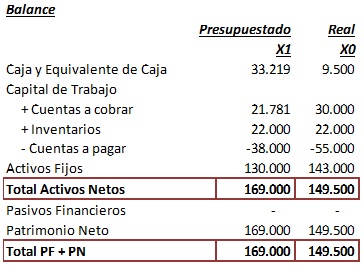

Entonces, el nuevo Balance Proyectado quedaría así:

De esta manera vemos que el saldo al cierre de las “Cuentas a Cobrar” pasa a ser $21.781, mientras que el nuevo saldo de Caja y Equivalente de Caja pasa a ser $33.219. Por lo tanto, en este ejemplo, la empresa genera fondos adicionales por $8.219, si lo comparamos con el saldo del Presupuesto Base y esto se genera por el solo hecho de anticipar las cobranzas de sus clientes. Desde otra óptica, el origen de fondo se generó de la reducción del capital de trabajo que pasó de$14.000 del presupuesto base a $5.781.

En el momento de presupuestación, podríamos utilizar este indicador para ver cuántos días en promedio puede la empresa financiar a sus clientes disponiendo del dinero con el que cuenta, así como el efecto que produce la reducción o el aumento de los plazos de cobranzas en el flujo de efectivo.

En el ejemplo analizado, partimos de un modelo donde la modificación del índice no afecta los resultados económicos ni otras variables. Pero en general si uno reduce el Plazo Medio de Cobranzas, es de esperar que produzca una reducción en las ventas. A su vez, cuando un empresario decide aumentar el Plazo Medio de Cobranzas, lo hace para causar un impacto positivo en las ventas. En estos casos, tendríamos que recalcular los índices considerando el efecto en los resultados económicos.

¿Se anima a calcular cómo quedaría la posición final de Caja y Equivalente de Caja de la empresa El Modelo S.A., si el Plazo Medio de Cobranzas aumentara a 120 días con el fin de aumentar un 15% las ventas? Si lo desea, puede enviarme su propuesta de solución en los comentarios a esta entrada.

Continuará en próximas entradas…

De la misma serie:

Alternativas de financiación para las PyMEs: Análisis del Capital de trabajo

Del mismo autor en este blog:

Herramientas para operativizar la estrategia en estructuras organizadas en unidades de negocio

Implementación de un Tablero de Comando y Balanced Scorecard en empresas tamberas en Argentina

Post relacionados:

Diagnóstico Financiero: El análisis del primer vistazo, por Gerardo Diez.